この記事では、株式・投資信託の運用方法の一つであるNISA(ニーサ)について解説していく。

目次

NISAとは

NISAとは以下を指す。

例えば株式投資で考えてみよう。

私が100万円で購入した株式が、倍の200万円になったとする(すごい嬉しい!)

でもって、その時点で株を売却した際の運用益(儲け)は100万円ということになる。

しかし、国の制度で「運用益の20%は税金として差し引かれる」ということになっている。

※つまり、(20万円引かれて)80万円しか手元に入ってこないとうこと。

一方でNISAを利用すると税金が差し引かれない(非課税)のだ!

※つまり100万円の運用益が出たら、丸ごと100万円が手元に入ってくる。

あるいは、配当(株を保有していることによりもらえる金利の様なもの)にも(通常は20%の税金がかかるが)NISA口座では税金がかからない。

なんと素晴らしい制度なのだろう!

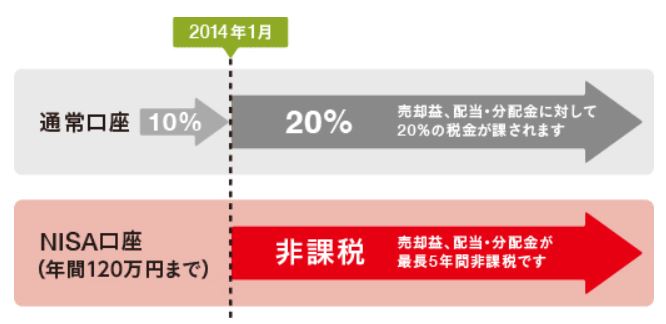

※ちなみに、2014年までは一時的な措置として、10%しか課税されなかった。それを20%課税に戻す代わりに出来た制度(っと個人的には解釈している)が『NISA』である(※画像引用『大和証券 NISA』より)。

例えば『株式投資を中継!『カカクコム』をナンピン買い! はたして上昇なるか?』という記事で、株の売却・利益獲得を実況したが、(ここに添付した利益取得の画像を見てもらえばわかるように)売却益から20%の税金がキッチリと引かれているのがわかる。

で、それがNISA口座であれば課税されなくて済むということになる。

NISAを利用する上で知っておくべき3項目

NISAの特徴は「運用益(儲け)が非課税になる」という点であることを前述した。

しかし注意する点もあり、具体的には以下の通り。

- 年間120万円しか枠がない

- 非課税期間は最長で5年間

- 2023年でNISAという制度は終わる

①年間120万円しか枠がない

NISA口座には毎年120万円の投資枠が設けられている。

でもって「120万円の投資枠をフル活用する」でも良いし、「部分的に活用する(例えば20万円のみ投資するなど)でも構わない(必ずフル活用しなければならないという訳ではない)。

ただし、翌年には新たな120万円の投資枠が設けられる一方で、前年の投資枠は使えなくなる。

例えば「今年のNISA枠で20万円のみしか投資しなかった場合」は、来年には(新たな120万円のNISA枠が出来る一方で)「残り100万円の投資枠は消失して使えなくなる」ということになる。残っている」ということになる。

※今年のNISA枠は、来年に持ち越せないということ。

なので個人的には毎年「120万円の投資枠」をフルで活用しているが、景気動向が不安であったり、好みの銘柄が見つからない場合は敢えてリスクはとらずに少額投資(あるいは無投資)にしておくという選択肢もあって良いと思う。

②NISAの非課税期間は最長で5年

NISAは株式を売却した際の「運用益」にも、保有し続けることによって(銘柄によっては)支払われる「配当」にも税金がかからない(非課税)。

でもって高配当な銘柄は、保有して放置しておくだけで毎年ジャンジャンと配当が入ってくるので、それこそ不労所得の代名詞と言えるかもしれない。

ただし、一般口座が(永遠と株式銘柄を保有し続けることが可能)なのに対して、NISA口座の非課税期間は5年間となる。

※5年を過ぎて売却した際は、その売却益にも課税される。

なので、NISAはNISA口座が有効な5年の間に、以下の様なタイミングを見計らって売却するというのも一つの考えと言える。

- 株価がピークを迎えたと思った時点(最大の売却益を非課税で取得するため)

- 配当を5年間非課税でもらって、5年目で売却する。

ただし、自身が購入した銘柄が思ったよりも成長株で、今後も上昇しそうであれば、売却せずにそのまま保有しておいても何ら問題はない。

※NISA口座から一般の課税口座(一般口座・特定口座))に銘柄が移されるだけなので。

※5年目で売却せずに「ロールオーバーする」という考えもあるのだが、ここでは割愛する。

③2023年にNISA制度は終了する

NISA制度は、投資の活性化を目的に、2014年から10年間という期間限定でスタートした制度である。

でもって、終了時期は2023年である。

※なので2023年のNISA枠は5年後の2028年まで使え、それ以降は終了ということになる(一般の課税口座に移行される)。

ただし、国は「年金制度に頼るのではなく、自身でもお金を作る努力をしよう」というインセンティブを国民に植え付け続ける必要があり、NISAもその一環である点は注目すべきだ。

つまり「一応期間限定でスタートしてはいるが、今後もしかすると期間が延長、あるいは永続的に制度が存続する」といった可能性を指摘する専門家もいる。

まぁ、今のところは2023年に終了するということになっている。

※ちなみに、「ジュニアNISA」や「積み立てNISA」など、色々なNISAが登場してきているので、今後もあの手この手でNISAの種類を増やしていくのかもしれない。

2023年以降もNISA制度は継続される見通しとなった。

ただし、2023年までのNISA制度とは少し制度変更がなされる可能性がある点は注意してほしい(例えば「一定額の積み立てNISA枠」を活用して初めて「(一般の)NISA枠が使用できるようにする」など様々な意見が出ている。

NISA期間終了時の注意点! 値下がりしてたら損するかもよ?

先ほど、「NISAの期間が終了したら一般の課税口座に移される」と記載した。

でもって「移行する際に株価が値上がりして運用益が出ている」のであれば問題ない(非課税ではなくなっているので売却時に課税はされる)のだが、「移行する際に値下がりしている」のであれば知っておかなければならない点がある。

それは以下の通り。

これはNISA口座を利用する上での最大のデメリットと言えるため、例え話を用いて解説していく。

①NISA枠で100万円の株式銘柄を購入したとする。

②でもって、非課税期間である5年が経過し、一般の課税口座へ移行する時期になったとする。

③しかし、その際に株価が50万円に値下がり(50万円の損失)していたとする。

④あなたは「今売ったら損だし、値上がりするまで放置(塩漬け)にしておこうと考え、5年ほど放置していたとする。

④すると5年後にようやく株価が元の水準である100万円にまでもどったとする。

⑤普通に考えると、100万円で購入した株が、(一度は下落したものの、再度上昇して)100万円になったのだから、売却したら±0円(若干の手数料は取られるが)と考えるとこだろう。

⑤だたし、NISAは上記のようにはならず、デメリットを被る。

重複するが上記の例であれば、普通は以下のように考えるはずだ。

しかしNISA口座は特殊であり、以下のような措置が取られる。

つまり、「NISAを利用して100万円を投資し、株価が同じ状態に戻っても(100万円ではなく)90万円に減っている」ということもNISA口座で運用していると有り得るのだ。

ほとんど上記と同じ例だが、以下だと損が鮮明に理解できるかもしれない。

(一般の課税口座に移行した際の)50万円の株価から110万円の株価に上昇した。なので、売却益60万円に20%課税されて(つまり48万円の利益とみなされ)、手元に戻ってくるのは98万円となる。

「NISAを利用して100万円を投資し、株価が110万円相応に値上がりしていても、手元には98万円しか戻ってこない(株価が最終的には値上がりしているにもかかわらず、2万円損をしているという奇妙な現象)」も起こり得るということだ。

「株価が値下がり(運用益がマイナス)した状態」で一般の課税口座に移行した場合その時点の株価(株価が値下がりし、運用益がマイナスな状態の株価)をベースに課税されることになる。

NISAにもデメリットがあるという事

NISAを利用することで「値上がり益」や「配当配当」には課税されないためメリットが大きい。

しかし一方で、NISA期間中に損失が出た状態で一般の課税口座に移ると、税金を多く支払う可能性がある点はデメリットと言える。

(まぁ、メリットデメリットを比較すると、私は断然メリットの方が大きいと思うが)この点は忘れないでほしい。

※ロールオーバーという考えもあるので、NISAに興味がわいた人はググってみてほしい(デメリットが若干やわらぐかもしれない)。

「積み立てNISA」とは?(+NISA)との違い

2014年にスタートしたNISAだが、その後も「ジュニアNISA」や「積み立てNISA」などが登場してる。

でもって、ここから先は、2018年から新たに登場する「積み立てNISA」について、NISAとの違いも含めて記載していく。

積み立てNISAとは

積み立てNISAとは以下を指す。

何となく「NISA」との違いが分かるだろうか?

ではでは、「NISA」と「積み立てNISA」の違いを解説していくこととする。

「NISA」と「積み立てNISA」のメリット・デメリット

「NISA」と「積み立てNISA」の違いは以下となる。

| 一般NISA | 積み立てNISA | |

|---|---|---|

| 運用方法 | 通常買付・積み立て方式 | 積み立て方式 |

| 年間投資上限額 | 120万円 | 40万円 |

| 非課税となる期間 | 5年 | 20年 |

| 対象商品 | 株式・投資信託 | 国が定めた基準を満たした投資信託 |

| 非課税対象 | 商品にかかる配当金・売却益 | 左と同じ |

| 口座開設期間 | 2023年開始分まで | 2037年開始分まで |

ではでは、上記一覧に関して、もう少し詳しく解説していく。

「積み立てNISA」は積み立て方式

前述したように、NISAは年間120万円の非課税枠があり、一度に120万円相当の金額を一気に投資しても良いし、何度かに分けて投資しても良い。

例えば60万円相当の銘柄を購入し、その株が下がった際の「ナンピン買い」として残りの60万円枠を使用するなど。

あるいは、毎月の給料から数万円ずつコツコツと積み立て投資をする人もいるだろう。

この様にNISAは様々なスタイルでの投資が可能である。

そんな中で、以下な投資スタイルな人には(一般)NISA口座がおススメである。

※私このスタイルで投資する人間なので(一般)NISA口座を活用している。

一方で「積み立てNISA」は、その名の通り「毎月、一定額の投資信託を購入し、積み立てていく」という投資スタイルとなり非課税枠も40万円とNISAより少ない。

ただし、非課税期間が(NISAが5年なのに対して)20年と長いため、長期に渡って「配当金非課税」という恩恵を受けるのに適している。

また、口座開設期間も(NISAが2023年分までなのに対して)2037年までと長い。

これらを踏まえて「積み立てNISA」をお勧めできる人は以下になる。

※月々約3300円の積み立てが目安らしいが、自身の懐事情に合わせてもっと少額で投資しても構わない(あるいは途中で月々の積立額を変更しても構わない)。

「積み立てNISA」は投資信託のみが対象

NISAは様々なものが投資対象となっており、例えば国内のみならず国外株も対象となる(投資信託も対象)。

一方で「積み立てNISA」は投資信託しか対象にならない(株式投資は出来ない)。

※この点も、私が(積み立てNISAではなく、一般)NISAにしている理由の一つ。

ただし、「国が定めた基準を満たした投資信託」しか投資対象にならないという点はポイントかもしれない。

投資信託とは以下を指す。

投資信託(ファンド)とは、投資家から集めたお金をひとつの大きな資金としてまとめ、運用のプロであるファンドマネージャーが株式や債券などに投資・運用しその運用の成果として生まれた利益を皆さんに還元するという金融商品

でもって、投資信託の種類は無限といって良いほど多く存在し、ゴミの様な(手数料ばかり高く、証券会社に利益を吸い取られてしまうような)投資信託も存在する。

でもって(当然のことながら)、投資信託の中には(素人にはゴミ投信とは分からないよう)複雑化された商品も多々あり、おいしい言葉に騙されてゴミ投信に手を出してしまう投資家もいる。

※その点、株式投資は「下落して売却した際は手数料のみ引かれて、上昇した際に売却すれば手数料と20%の税金が引かれる」というシンプルな仕組みなので騙されるも糞も無い(銀行・証券会社で資産運用の相談をすると、手数料を吸い上げにくい株式投資よりも投資信託を勧めるてくることが多い。特に素人には(投資信託の特徴である)「プロが運営してくれている」という言葉が安心感を与えるようである。

※確かに、素人が「さっぱり理解できない状態で株に投資すると痛い目にある可能性もある。その点、プロに任せておいた方が安心」という理屈は一理ある。

※しかし、よくよく考えてもらいたい。私が「確実に投資で儲けることの出来るプロ」であるなら、会社に所属して他者の金を転がして利益を得るといった働き方はしない。脱サラして自身で売買して儲けたほうが効率が良い。

※何が言いたいかというと、会社に所属しているとい時点でプロとしてはたかが知れているということになる。

・・・話を「積み立てNISA」に戻すと、前述したように「積み立てNISA」の対象となるのは「国が定めた基準を満たした投資信託しか選べないようになっている」というのがポイントとなる。

なので、ゴミ信託は基準を満たせないので、素人が誤って手を出すリスクは減る。

※もちろん、投資信託は定期預金ではないためリスクも伴う点は忘れないでほしい。

※厳密には、「低リスク低リターン」「ハイリスクハイリターン」「ほとんど定期預金に近い無害(メリットもデメリットもほとんどない)なもの」が存在する。

※ゴミ信託は減るとはいっても、膨大な投資信託が存在することは確かなので、証券会社が「オススメする」銘柄に投資するのも良いが、書籍も多く出回っているので自身でも勉強して納得したうえで投資することをお勧めする。

※書籍の内容の方が(まだ自社の利害だけを追求していないという点において)信用できる場合がある。

ちなみに、投資信託に手を出すにしても、大手証券よりもネット証券のほうが手数料(管理手数料など)が断然お得な点は覚えておいて損はない。

関連記事⇒『ネット証券のメリットは?株式投資で副業ってどうなの?ポートフォリオ(運用状況)も公開』![]()

投資信託に関しては以下の記事でも解説しているので、合わせて観覧してもらうと理解が深まると思う。

関連記事⇒『投資の素人でも挑戦できる? 「投資信託」って何だ?』

「NISA」と「積み立てNISA」の併用は不可だよ

ここまで、「NISA」と「積み立てNISA」の特徴を記載してきた。

でもって、もしかすると「NISA」でガッツリ勝負しつつ、月々少額を「積み立てNISA」で運用したいなどと考えた人もいるかもしれない。

※私も一瞬、その様に考えた。

しかし、「NISA」と「積み立てNISA」の併用は不可能であるらしい(どちらの口座を作るか選択しなければならない)。

でもって私は「NISA」のほうが相性が良いと思っているので「積み立てNISA」は諦めた。

ちなみに、「コツコツと投資したい」のであれば「積み立てNISA」でなくとも「iDeCo(確定拠出年金)」を利用するという方法もある。

確定拠出年金については以下の記事で解説しているので参考にしてみてほしい。

関連記事⇒『資産運用の決定版?! 若いうちから確定拠出年金は知っておこう』

NISA口座を作ってみよう

NISAを利用するには「NISA口座」を作る必要がある。

もっと具体的に言うと以下が必要。

- 証券会社に口座(一般口座)を作る

- その証券会社の口座に「NISA口座」を追加する手続きをする。

※「NISA口座だけで利用したい」という場合も、どこかの証券会社で一般口座を作らないといけない(定期預金をしたい場合に、まずは普通預金口座を作らなければいけないのと同じ)。

なので、まず「どの証券会社でNISAを利用するか決める必要」がある。

ちなみに株式投資は複数の証券会社に口座を作って、それぞれで自由に投資が出来るが、「NISA口座」は一つの証券会社でしか作れない。

※これは銀行が「複数の銀行口座を持っており、各々で定期預金口座を作れる」というのと異るNISA口座の特徴なので注意。

※どうしても別の証券会社にNISA口座を作りたくなったら「口座の引っ越し」は可能だった気がするが。。

各証券会社によってNISA口座を開設することによる特典は異なる(例えばNISA口座での売買手数料を無料にするなど)が、どれも似たり寄ったりだと思う。

なので、どの証券会社でNISA口座を作成しても構わない。ただし、手数料などが圧倒的に異なるので「ネット証券(SBI証券・マネックス証券・楽天証券・・・などなど)」にしておくことが重要。

関連記事⇒『ネット証券のメリットは?株式投資で副業ってどうなの?ポートフォリオ(運用状況)も公開』

※ちなみに私はSBI証券にNISA口座を持っている。

※SBI証券は、ネット証券の中では日本では最も利用者が多く、個人的に使い勝手も良いのでオススメである(このブログで作成している複数記事における「投資実績」も、ほとんどがSBI証券口座におけるポートフォリオをスクリーンショットしたもの)。

以下にSBI証券の特徴・魅力に関するリンクを乗せておくので「株式投資をしたい」「NISA口座を作成したい」などの興味がある方はチェックしてみてほしい。

ちなみに、直近のNISA口座における運用益は以下となったので、NISA口座に興味がある方は参考にしてみてほしい。