理学療法士・作業療法士さんで株式投資を副業としている人はどの程度いるのでしょうか?

最初に言っておくこととして「株式投資はギャンブルに近い」という事です。

なので副業と呼ぶにはリスキーな側面もあるかと思います。

ですが、リスク(不確定要素)を覚悟できるのであれば、副業として選択肢の一つに入れても良いのではと感じます。

※ギャンブルに近いとは言っても、「宝くじ」「パチンコ」「競馬」なんかよりは断然副業向きだと思います。

この記事では、(大手銀行や証券会社との対比として)「そもそも、ネット証券ってどうなの?」といった疑問に関しても、メリットなどを解説しています。

また数あるネット証券の中から、私が利用している証券会社(ネット証券)である『SBI証券』についても解説していきます。

理学療法士・作業療法士さんで株式投資に興味がある方、なおかつ「どの証券会社・銀行の口座を使って投資をしようか」と考えている方は、一つの情報として参考にしてみてください。

目次

SBI証券とは

SBI証券とは無数にあるインターネット証券会社の一つです。

以前は、株式投資をするとなると、証券会社や銀行の店頭に行って(あるいは電話をするなどして)、店員を介して株の売買をする必要がありました。

しかし、1988年から店員を介さずに「インターネットを利用しての株式売買」が出来るようになり、徐々にネット証券が増えてきてきました。

※上記の様に「インターネットを介して売買することのできる証券会社」をネット証券と呼ぶのですが、最近は大手の証券会社や銀行(大和証券や野村証券、三菱UFJ銀行などなど)も対面販売のみならず、インターネットを介した株式売買が出来るようになっています。

※ただし、大手証券会社のネット取引は(通常のネット証券と比べて)手数料が大幅に異なります。なので、ここで記載している「ネット証券」には大手証券会社(対面販売をメインとしつつネット取引も可能としている証券会社・銀行)は含んでいない点には注意してください。

ここから先は、(SBI証券を紹介する前に)ネット証券のメリットとデメリットを記載していきます。

個人投資家にネット証券を勧めるメリット

個人投資家にネット証券を勧めるメリットは以下になります。

- 手数料が安い

- 余計な勧誘をされなくて済む

- 投資レポートや四季報が観覧できる

- スピーディーな株取引が可能

ネット証券のメリット① 手数料が安い

店員を介さずに取引をする(自分で勝手に株式投資をする)ので、証券会社に支払う手数料が大幅に下がりました。

それに追随する形で、否応なく大手証券でも(対面販売にプラスする形で)オンライントレードを開始せざるを得なくなりましたが、同じオンライントレードでも株式売買手数料の差は歴然としています。

以下は、SBI証券の1約定あたりの手数料を示したものです(2017年11月現在)。

| 1注文の約定代金 | 手数料 |

|---|---|

| 10万円まで | 150円 |

| 20万円まで | 199円 |

| 50万円まで | 293円 |

| 100万円まで | 525円 |

| 1500万円まで | 628円 |

| 3000万円まで | 994円 |

| 3000万円超 | 1050円 |

下表は、大和証券の1約定あたりの手数料示したものです(2017年11月現在)。

~参考『大和証券:http://www.daiwa.jp/service/fee/』~

| 最低手数料 | 約50万円 | 約100万円 | 約300万円 | 約500万円 | |

|---|---|---|---|---|---|

| 約定手数料

|

1080円 | 1863円 | 3726円 | 9427円 | 15130円 |

ちなみに大和証券では以下の2つが選択でき、上記は手数料の安い「ダイレクトコース」の手数料となります。

~参考『大和証券:http://www.daiwa.jp/service/course/』~

- コンサルティングコース:

担当者からアドバイスや投資情報の提供を受けながらじっくりお取引できるコース

- ダイレクトコース:

オンライントレードやコンタクトセンター等を通じて自身のペースでお取引できるコース

対面販売(株式投資はコンサルティングコースのみ対応)だと更に高額になります。

※ダイレクトコースだと、対面販売ではなくコンタクトセンター(電話)での注文が用意されており、その際の手数料は「対面販売の70%」。

| 最低手数料 | 約50万円 | 約100万円 | 約300万円 | 約500万円 | |

|---|---|---|---|---|---|

| 約定手数料

|

2700円 | 6210円 | 12420円 | 31428円 | 50436円 |

上記を観覧してもらうと分かると思いますが、ネット証券との手数料差は一目瞭然です(特に、大手証券の対面販売となると手数料は雲泥の差に!)。

100万円以上の売買をすることは滅多にありませんが、50万円程度なら売買することも比較的あります。

にもかかわらず、株を売買する毎に6210円もの手数料が吹っ飛ぶとなると、「(買う際と売る際の手数料の合計である)-12420円も損した状態から取引をスタートしている」と言い換えても良いので、非常に不利になります。

ネット証券のメリット② 余計な勧誘をされなくて済むようになった

以前は「訳があって某大手証券会社にお金を預けていた時期があり、そこで投資信託を購入していたのですが、やれ売り時だとか、やれ○○の商品に乗り換えたほうが良いだとか、根拠があるのかないのか分からないような戯言をゴチャゴチャと吹き込まれてウンザリしたことがありました。

この投資信託は親から譲り受けたものだったのですが、結局言う事を一切聞かずに数年間放置、安倍ノミクスで若干の売却益が出た時点で即座に(証券口座も一緒に)解約しました。

後に、母親から「あの女性は、会社(三菱UFJモルガンスタンレー証券)の中で、県では一番売り上げを出している人なのよ」という事を、全くセールスレディの話に聞く耳を持たない私に対して言ってきました。

確かに、、、その人は人当たりが良く、気さくな雰囲気を持った女性ではありましたが、私に言わせれば胡散臭い以外の何者でもありませんでした。

そもそも母さん。。「県で一番の売り上げ」ってどういう意味か分かっているのか?

それは「県で一番顧客を裕福させたセールスマン」ではなく「県で一番顧客から手数料をふんだくって自社の利益に貢献したセールスマン」を指すのだよ・・・。

このエピソードは私の中でこのセールスレディの信頼を失わせるにあたって致命的だったのは確かです。

証券会社のいう事を無視しろとは言いません。

ですが、会社に所属している以上、会社の利益になるよう動くのは当然なのです。

そういった意味では「株式投資」はあまり会社に利益を生みません。

例えば株式投資を個人投資家がする場合、長期投資という数年間ほど売買せずに放置することも多々あり(配当目当て)、その場合は一銭も証券会社には手数料がはいてこないということになります(配当には税金がかかるだけなので、証券会社の取り分はない)。

なので証券会社は投資信託(かなり複雑化・巧妙化されて素人では良し悪しが分かりにくくなったもの)を進めてくる可能性も高かったりしまう。

投資信託は「信託手数料」として定期的に手数料が取れたり、信託管理料などといって定期的に手数料が取れたりします。

話を株式投資に戻すと、どうしても顧客が株式投資をしたいと思っている場合は、あのてこの手で「いまが売り時だ」「今が買い時だ」「そろそろ○○系の銘柄に切り替えたほうが良い」などとお金を動かして、その際に生じる手数料をふんだくろうとすることもあったりします。

※もちろん、Win-Winの関係を築かないと信用されないので、上記の助言には一定の信用度はありますが、そもそも一介の社員程度の知識であれば、助言を受けたからと言って必ずしも儲かるというものでも無かったりします。

もし、そんなレベルで儲かるなら、相手に助言などしている暇はありません。

さっさと証券会社を退職して、自身で株式投資を始めて、巨万の富を生み出した方が効率が良いでしょう。

サラリーマンとして他人にアドバイスをしている時点で、そのレベルだと思ったほうが良いでしょう。

かなりメリット②に尺を取ってしまいましたが、色々思うことがあったので思いの丈を記載してしまいました。

証券会社社員が恋人、あるいはマブダチなら話は違ってきますが、証券会社の社員のいう事を聞く際は、注意しておいて損はないと思います。

どんなに「トヨタの車が素晴らしい」と思っていても、日産の社員である以上は「日産の車を勧める」しかないのです。

それが良いとか悪いとかいう問題ではなく、会社で働いているという事はそういうことなのだと思います。

ちなみに、楽天証券で働いていながら、別会社で扱っている投資信託も堂々とオススメする奇特な社員もいたりします(ん?今も楽天なのかは不明)。

やはりこういうフェアな内容を公開する人は信用できると皆が思うようです。

著者は多くの書籍を出版していますが、この数年で一番ヒットしたのは以下であり、お金について分かり易く勉強したい方にはお勧めの一冊です(出版が2015年12月とやや古いのでもう少し最新の情報にも合わせて触れると良いかもです)。

ネット証券メリット③ 投資レポートや四季報が観覧できる。

ネット証券では、「証券会社が独自に作成している投資レポート(景気動向から個別銘柄についてまで)」がログインするだけで簡単に読めます。

会社によって同じ銘柄であっても見解が違うので、複数のネット証券口座を持っていると比較ができ、自身でもより深みのある考察が可能となる場合もあったりします(医療でいうところの「セカンドオピニオン」って感じです)。

また、証券会社によっては動画講座を定期的に提供しているところもあったりします。

大手証券で対面しなくとも、自宅に居ながらこの様にして情報収集が可能となっています。

また、四季報も何故か無料で観覧できたりします(全てのネット証券で観覧できるかは不明ですが、少なくとも私が口座を持っているSBI証券・マネックス証券はいずれも観覧できます)。

会社四季報は、新たに購入する銘柄を、データを読み込むことで選択する際にも活用します。

そういう人は、四季報を購入してじっくりと観覧するのも良いですが、私の様に現在保有している株価の評価(コメント)、あるいは既に購入予定な株の補足情報チェック程度にしか活用しない人間には非常に重宝します。

ネット証券のメリット④ スピーディーな株式取引が可能(タイムラグが防げる)

わざわざ店頭に行ったり、電話をしたりといった「店員を介した株式売買」をしなくて良いので、スピーディーな株式取引が可能となりました。

※これによってデイトレーダー(1日の内に何度も売買して利ザヤを稼ぐ個人投資家)も台頭して一時期話題になったりしました。

デイトレーダーでは、特に彼なんかは有名になりましたね。

デイトレードについて詳しく知りたい方は以下の動画が分かり易いと思います。

ネット証券の不安:証券会社が潰れたら資金は回収できるの?

ここで、恐らくネット証券に馴染みが無い人全員が思っている不安について記載しておきます。

その不安とはズバリ以下です。

殆どの人は銀行に預金をしていると思います。

でもって、もし銀行が倒産してしまったとしても1000万円までであれば保障してくれるように制度設計されており、これは『ペイオフ制度』と呼ばれています。

※逆を言えば、1000万円以上預けている場合は、1000万円までしか返還されない(多分)

※なので、一つの銀行・証券会社に1000万円以上預けておくのは(倒産リスクという観点から言えば)よろしくない。

ただ、この制度が「株式投資にも適応されるのか」というのは皆さんご存知でしょうか?

私はこの点について知らなかったので、この記事を書くにあたって良い機会だったのでSBI証券に以下の様な問い合わせをしてみました。

株式投資を今後も続けていくにあたって気にる点を質問させてもらいます。

例えば銀行などへ預金をした場合は1000万円までであれば、「その銀行が潰れたとしても預金額は保証される」と思います。

この点に関して株式投資はどうなっているのでしょうか?

例えば投資先の会社が潰れれば株券が紙切れになるのは分かるのですが、株券を預けている会社であるSBI証券が(あくまで万が一ですが)潰れた場合も、株券は紙切れになる(投資資金は回収できなくなる)のでしょうか?

あるいは前述した銀行の1000万円までの保証の様に、今現在(預金ではなく)何らかの株に投資している資金も1000万円までなら保障してもらえるなどのシステムは備わっているのでしょうか?

一つのリスクとして知っておきたいので、ご返信よろしくお願いします。

すると、以下の様な回答が得られました。

お問い合わせの件につきまして、ご回答申し上げます。

お客様からお預りしている金銭・有価証券は、法令(顧客資産の分別保管)に基づき保管・管理いたしております。

「顧客資産の分別保管」とは、「証券会社が顧客から預った金銭・有価証券について、万一証券会社の経営が破綻した場合でも確実に顧客に返還できるように、管理・保管すること」をいいます。

そのため、金銭は、顧客分別金信託として信託銀行に信託を行っております。

また、有価証券は、お客様の有価証券をそのほかの有価証券と区分して保管・管理いたしております。

以上のような措置を講じておりますので、万一の場合がありましても、お預りした金銭・有価証券はお客様に返還されることとなります。

なお、お客様からお預りしている委託保証金現金と信用取引等に伴う代用有価証券も、信用取引における建玉の有無に係らず、すべてお客様の資産として分別保管を行っています。

しかしながら、信用取引を通じて買建、または売建した建玉は分別管理の対象にならないことから、評価益は、顧客分別金の対象になりません。

また、当社は「日本投資者保護基金」に加入いたしております。

上記のとおり、お客様の資産は分別管理を行っておりますので、万一の場合でもそのお預り金額に係らず全額をお客様へ返還することとなりますが、顧客分別金信託のタイムラグや、万一の事故などにより、お客様の資産を完全に返還ができない場合、または返還に著しく日数を要する場合には、「日本投資者保護基金」がお客様の資産内容を精査したうえで、補償支払い額を決定し、上限を1,000万円までとして対応することになります。

上記をザックリまとめると以下になると(個人的に)解釈しました。

- 有価証券(株券・投資信託など)も補償の対象となる。

- ただし、評価益(利益確定されていない運用益)は対象とならない。

- 金銭・有価証券を含め、預け金の額に係らず全額を返還される。

- ただし、諸条件の場合によって1000万円までの返還にしか対応できない場合もある。

でもって、SBI証券に限らず、ネット銀行は全て(恐らく日本投資者保護基金加入しており)こんな感じの保証がつくのではなのではないでしょうか(他の証券会社についても確認したい方は後述する各種ネット証券のHPリンク先から問い合わせてみてください)?

ちなみに最後の一文(以下)は多少引っかかります。

例えば「万が一の事故など」などはフワッとしすぎており、リーマンショック並みの金融危機、東京大震災などなど、日本の想定外の出来事が起こった際は「事故」と解釈されて1000万円しか戻らない可能性もあるのではないかと。。

もう少し調べれば、これらの点も分かりそうですが、面倒くさいのでやめておきます(知りたい方は、SBI証券に問い合わせてみてください。

一番確実なのは、1000万円以上を一つの会社(銀行・証券会社)に預けない事でしょうか(そうすれば潰れても確実に満額回収できる)。

そういった意味では、SBI証券に限らず、証券会社複数で資金運用するという方法にもメリットはありそうです。

個人投資家がネット証券で株式投資をするデメリット

ネット証券で株式投資をするデメリットは以下になります。

先ほどの「ネット証券のメリット②」で大手証券会社・銀行のことをボロクソに記載しましたが、素人が株式投資を始めようと思った場合、

自分で判断して投資銘柄を決めたり、売買しようとしても

大海に一人だけ放り出されたに等しく、右も左も分からず心細くなったりする可能性があります。

※なので(いわゆるプロ?に任せておけば安心といった心理が働き)投資信託に丸投げするといった方法を取る人もいますし、投資信託も銘柄によってはきちんと儲けさせてくれるものも有るので全否定するつもりもありません。

でもって、株式投資をする際にも対面(あるいは電話)で色々と世界情勢、日本の景気、現在注目されている銘柄などなどを効くことも出来ますし、これは素人にとって非常に心強かったりします。

これらの情報は、わざわざ聞かなくともネットや雑誌で自情報収集できるレベルであったりもしますが、そういうのを心強く思う人であれば、ネット証券はデメリットかもしれません。

個人的には、誰かの情報に左右されるのではなく、自身で勉強して自身に合った投資スタイルを模索してこそ、永続的に利益を上げるかことが出来る確率が高くなると思います。

※基本、株式投資もギャンブルに等しいという考え(例えば、明日に東京大地震が起きたり、北朝鮮がミサイルを落とすなどすれば、どんな理屈を積み重ねて投資をしたとしても何の役にも立たずに暴落すると思われる)ですが、他のギャンブルに比べると非常に参加者に有利(勝確率が高い)ギャンブルだというスタンスです。

ネット証券vs大手証券 どれくらいの人がネット証券利用してるの?

株式投資をする人の内、一体どれくらいの人がネット証券を利用しているのでしょうか?

高齢者であったり、ネットに疎い人はネット証券に抵抗があり、「何となく安心感がある」といった理由から大手証券を利用している人もまだまだ多いようです。

この「安心感がある」というのは誤発注なども含みます。

対面販売や電話注文であれば社員が売買を行ってくれるのでご発注が防げる一方で、ネット証券では「いったい何株取引するのか」「売るのか・買うのか」を自分で操作しなければなりません。

※私の様に病院勤め(会社員)であれば「○月○日~○月○日の間に、3000円になったら100株売却する」などあらかじめ設定(指値)しておくことも可能です。

上記の様に「誤発注」などという用語を用いると何だか怖い気がするかもしれませんが、普段からネットに慣れ親しんでいる人であれば、一瞬で慣れてしまう類の物だと思います。

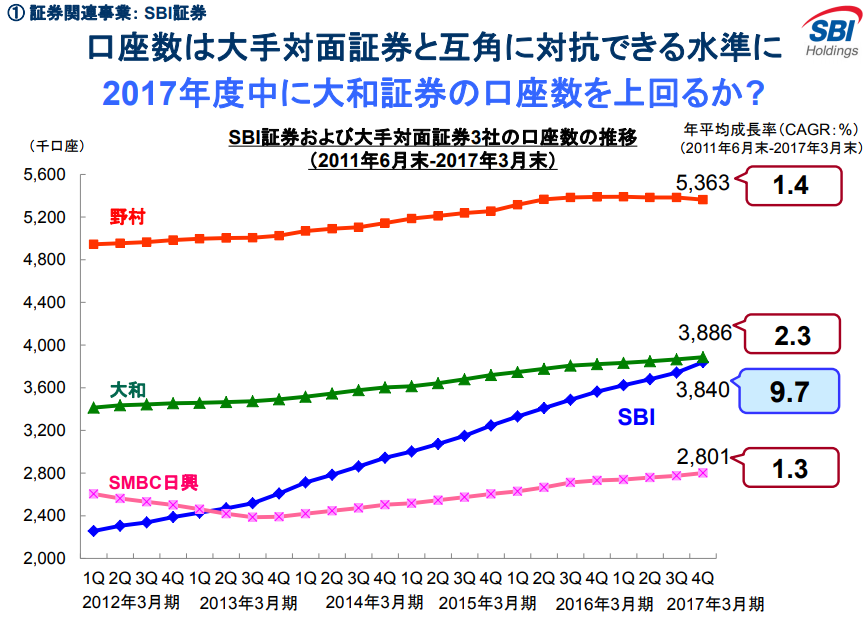

話を「いったい、どれくらいの人がネット証券を利用しているのか」という話題に戻すと、『SBI証券 2007年3月期 決算説明会』には以下の様なデータが示されています。

2012年から2017年までのデータですが、SBI証券に関しては右肩上がりに口座数が増えており、大手証券である『大和証券』と同程度にまで迫っているようです。

野村証券の口座数は圧倒的ですが、伸び率で言うと微増なので、いかにネット取引が活況しているかを物語るデータなのではと感じます。

ネット証券を開設するなら『SBI証券』がオススメです

現在、多くのネット証券が存在しており、例えば以下などが挙げられます。

- SBI証券

- 楽天証券

- マネックス証券

- 松井証券

- カブドットコム証券

でもって、それぞれに多少の特徴があるのでしょうが、どれか一つネット証券を選ぶとすれば『SBI証券』がオススメです。

理由は以下の通りです。

- ネット証券の中で圧倒的なシェアを誇っているから

- 実際使用してみて、ポートフォリオなどの管理画面が見やすく、操作しやすい

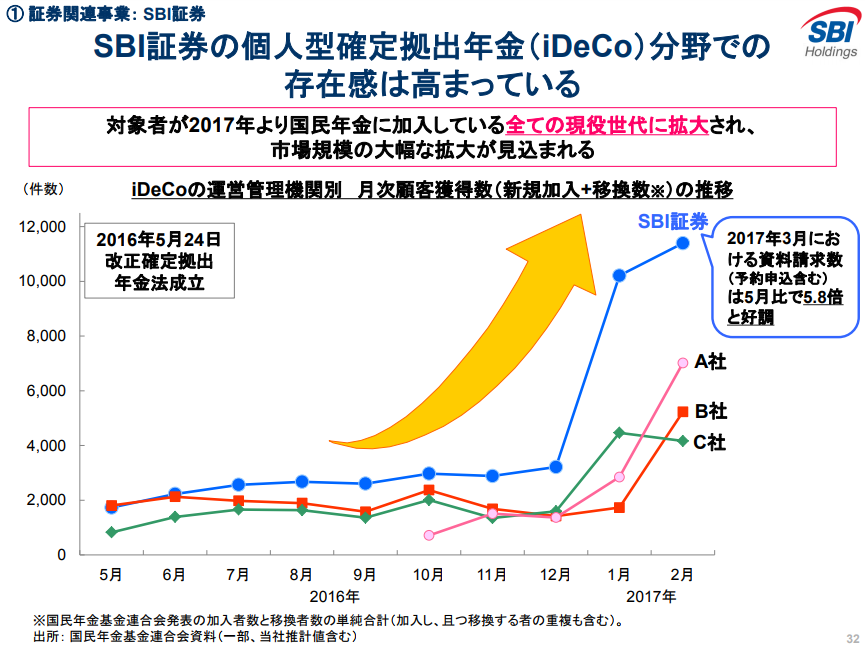

- 最近、要注目のiDecoにも力を入れている

- 業績も安定している

- 新規公開(IPO)引受社数も充実している

- 実際に利用してみて、操作しやすい、観覧しやすいと感じた

※以降の画像は全て『SBI証券 2007年3月期 決算説明会』より引用

ネット証券の中で圧倒的なシェアを誇っているから

圧倒的なシェアを誇っているという事は、少なからず多数に支持されるだけの魅力があるのだと思います。

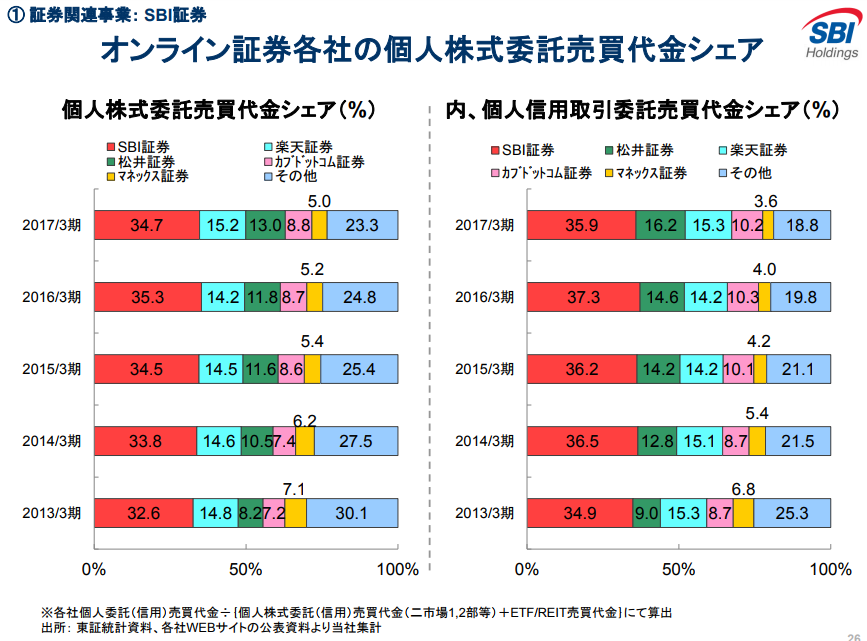

個人投資家にも支持されているのが以下の「オンライン証券会社の個人株式委託売買代金シェア」からもうかがえます。

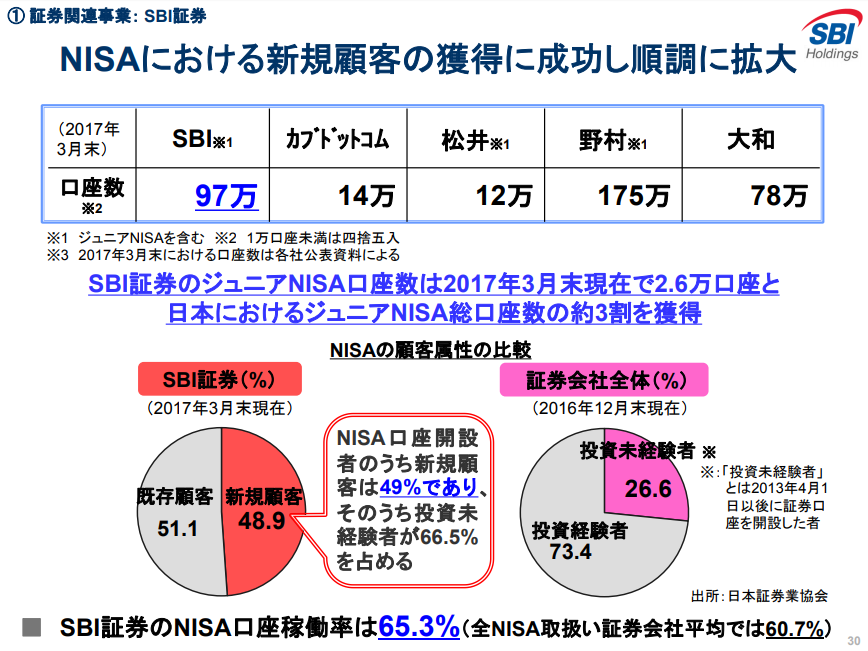

もちろん、個人投資家が多く利用しているという点において、NISAの新規顧客も他のネット証券と比べて拡大している(大手証券である大和よりも上回っている。一方で、野村は圧倒的だな。。。)。

※NISAとは『毎年120万円の非課税投資枠が設定され、株式・投資信託等の配当・譲渡益等が非課税対象となる投資枠のこと』で、毎年120万円分の投資枠が設けられています。

※通常、株で売却した際に利益が出ていたら20%ほど税金がかかります。ですが、このNISA枠での投資利益に関しては売却利益に関しても、配当利益に関しても税金がかかりません(まるまる利益が手に入るので、活用しないと損!)。

ちなみにNISAは、ネット証券に口座を開設するだけでなく、更にNISA口座の登録をしなければ活用できません。

でもって、複数にNISA口座を作れるわけではなく、一つの証券会社に絞る必要がある(NISA口座を別証券会社に移すことは可能だが、複数解説することは出来ないという事)。

これらに関しては以下の記事で深堀しているので興味がある方は参考にしてみてください。

最近、要注目のiDeCoにも力を入れている模様

最近、要注目のiDecoにも力を入れている模様です。

政府は、国民のマインドを貯蓄から資産形成へとシフトさせるべく、様々なインセンティブを作っています。

その一環が前述したNISAであり、ここに記載している確定拠出年金(iDeco)になります。

確定拠出年金に興味がある方は以下の記事も参照してみてください。

⇒『資産運用の決定版?! 若いうちから確定拠出年金は知っておこう』

実際に業績も安定している

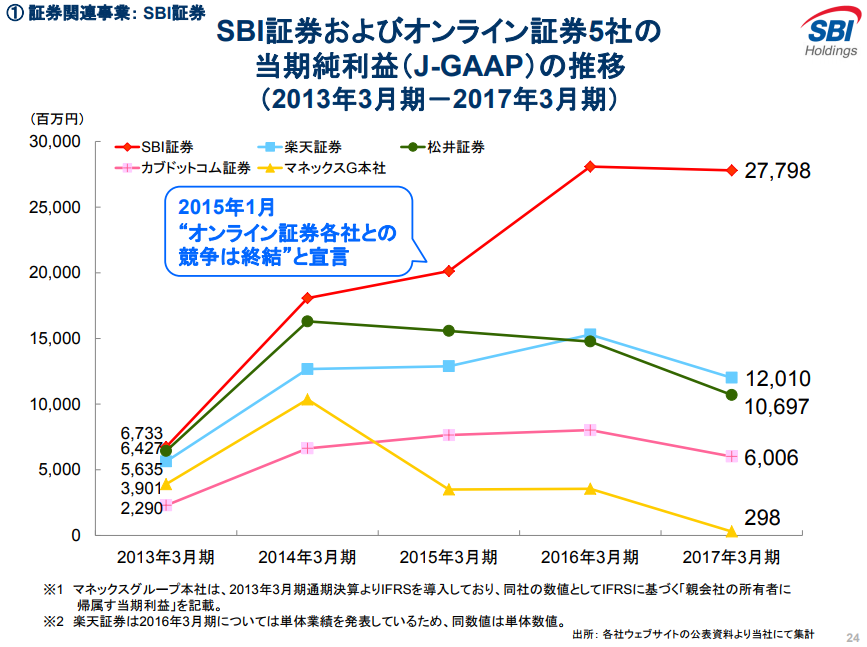

ちなみに、実際の業績も他のネット証券と比べて安定しています。

まぁ、業績は証券会社単体ではなく、世界情勢や景気のあおりを受けるので、現時点での業績が将来を約束するということはまったくありませんが、念のため資料を掲載しておきます。

資料には「オンライン証券各社との競争は終結と宣言」などと記載されていますが強気ですね。

私はマネックス証券の株も保有しているのですが、マネックス証券も頑張ってほしいところです。。

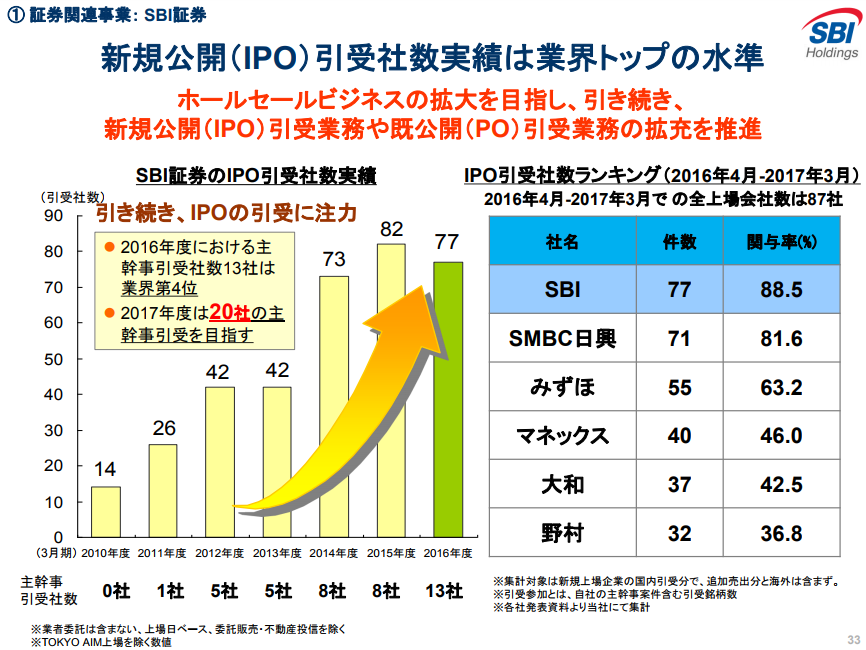

新規公開(IPO)引受社数も充実している

IPOの引受社数は、大手証券も含めた上でトップ水準となります。

例えばこの数年でいえば日本郵政やリクルートホールディングスなどの株が市場に出回る前に、公募で株を買いたい人を募るのですが、その際に自身が買いたい新規公開株を取り扱っているかどうかという意味で重要となってきます。

まぁ、日本郵政やリクルートなどはどこの証券会社でも扱っているでしょうが、少しマニアックになると引き受けている証券会社が限られてきたりします。

一般的に新規公開株は、事前に購入した値段よりも高い初値になり易いため、大漁に新規公開株に応募して、初値で売り払って利ざやを稼ぐといった考えを持っている人も一部には存在するようで、そういうことをしたいなら重要視しても良いかもしれません(そういうことをしなくとも、引受社数は多いに越したことは無いと思いますが)。

ちなみに、上記は一般論であり、必ずしも利ざやが稼げるわけでなない点は念のため補足しておきます。

実際使用してみて、ポートフォリオなどの管理画面が見やすく、操作しやすいと感じた

私はマネックス証券とSBI証券に口座を持っており、この2つを比較すると圧倒的にSBI証券のほうが操作しやすいし、視覚的に観覧しやすいです。

※本当は全ての口座を持っており、それぞれの証券会社を解説できればよいのですが、残念ながら私が比較できるのは、この2社だけになります。ちなみに、この2社で私が保有している銘柄や実績などのポートフォリオは、記事の後半で紹介しているのでお楽しみに。

私の運用状況を報告しながらSBI証券とマネックス証券を紹介!

私の運用実況を報告しながらSBI証券とマネックス証券のポートフォリオを比較してみます。

以下がSBI証券のポートフォリオです(2017年11月07日)。

マネックス証券の口座は上手く画像が作れなかったので近日中に公開予定。。。

他ネット証券とも比較して検討しよう

とりあえず一つネット証券を持っておこうと思った場合は、日本での利用率が断トツ一位なSBI証券をお勧めします。

前述したポートフォリオの管理画面もみやすいですし、その他の特徴も前述したとおりです。

ただし、他にも沢山のネット証券があり、それぞれに特徴があったりします。

資料請求は無料なので、各サイトにアクセスしてみたり、無料資料を請求してみたりして比較するのも悪くないと思います(例えば、○○であれば手数料が無料なんて証券会社もあったりします)。

ネットでも各証券会社の特徴は解説されていますが、ネットには古い情報しか載っていない場合もありますし(例えば売買手数料なんかは変化します)、詳しい特徴を吟味しようと思った場合は、パンフレットを一式そろえて検証するのもオススメです。

※個人的にはSBIが一番お勧めですが、パンフレットを一式そろえて(当然のことながらパンフレットには自社に関した批判めいた内容は記載されていないので)情報収集することをお勧めします。

また、(前述したように)無料口座を作っておくだけで、その口座は使用しないとでもメリットがあったりします。例えば、その証券会社が作成した「銘柄に関するレポート」や、今後の動向を解説する動画などをログインすることで無料で観覧できるのもメリットです。

例えば私はマネックス証券はサブ程度にしか利用していませんが、株式投資初心者のころは(初心者向けの)無料用動画を視聴して勉強してました。

各社が躍起に集客しようとしている積立てNISAとiDECO

上記の各社を見てもらかるように、最近(この数年)になって大々的にアピールされているNISAとiDECOが挙げられます。

そんなNISAとiDECOは、普通に株式投資をするのとは異なった魅力も多々あり、知っておいて損はないと思われます。

そんなNISAとiDECOに関しては以下の記事も参照してみてください。

株式投資を副業に! NISAについて解説します(+積み立てNISAとの違い)

資産運用の決定版?! 若いうちから確定拠出年金(iDeCo)は知っておこう

関連記事

以下の記事では、株式投資で参考になる様々な指標をまとめているので、こちらも合わせて参考してみてください。