この記事では、株式投資の専門用語である『ROE(株主資本利益率)』と『ROA(総資産利益率)』について解説していきます。

とくに新興銘柄(成長銘柄)に関しては、「PER」や「PBR」よりも重要視される指標なため、覚えておいて損は無いと思います。

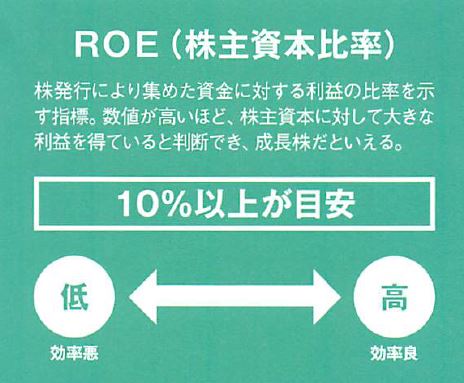

ROE(株主資本利益率)とは

『ROE』とは、日本語で『株主資本利益率』と呼ばれ、以下を指します。

株主が投資した額に対して、どれだけの利益を生み出したのかを計ることが出来る。

数値が高ければ高いほど利益率が高いと判断する。

一般的に10%以上だと成長株として及第点だと言われている。

ROEは簡単に言えば「出資したお金に対してどのくらいの比率で儲けてくれるか」という指数です。

例えば100万円を銀行に預けたときに利率1%であれば1万円、30%の利率であれば30万円がもらえるというのと同じ感覚です。

バフェット流では、年間20%の利回りを目標にしているので、ROEも20%あれば万々歳ですが、15%以上であれば問題ないと考えます。

また、今後の飛躍が多いに期待できる企業であれば現在はROE10%程度であっても、将来その値が上昇することを見込んで投資に踏み切ることもあります。

ただし、ROE10%以下の銘柄にバフェットが投資することまず有り得ないと言われています。

「ROEが高い=攻めている」ということ

「ROEが高い=攻めている」ということを意味します。

でもって、日本の企業は海外に比べてROEが低い企業が多い(保守的な企業が多い)と言われています。

しかし、海外投資家から日本企業に対しては「上場企業は、自己資本比率を高め、安全性を高めてきたので、そろそろ資本の効率性を重視する(ROEを高める)べきである」という指摘を受けており、昔に比べるとROEは高まっているというのが現状です。

また、ROEは新興銘柄(成長株)であるほど高い傾向にあります。

※投資家は新興株に対して「このお金を有効活用して成長してね」という期待を込めて投資手している場合が多いので、にもかかわらずROEが低いというのは投資家に対する背信行為を意味します。

ROEの計算式

ROEは以下の式で計算します。

あるいは

当期純利益÷株主資本の合計×100(%)

※ただ、ネット上の銘柄情報(例えばヤフーファイナンス)を検索すると、株価と一緒に表示されているので、実際にわざわざ計算する機会は無いと思います。

ROEを活用する際の注意点

このブログではROEの他にも『PER』『PBR』などの指標に関しても解説しています。

でもって、他の指数と同様に、ROEも万能な指標ではない点には注意が必要です。

※財務体質は、四季報を読んだり、(面倒であれば)ザックリとであればネット証券の10段階評価(SBI証券であれば分析ページ)で財務健全性が何点かなどでも判断できると思います。

スクリーニングでROEのデメリットをカバーする方法

先ほどROEを活用する際の注意点として「時価総額が少なく、財務健全性に不安がある企業が多い」と記載した。

でもって、このデメリットをカバーする方法として、ネット証券のスクリーニング機能で高ROEランキングに「時価総額」も条件に入れて検索するという方法(たとえROE50%+時価総額5千億円以上という条件にするなど)も有効です。

ROEのみに着目するのではなく、自己資本比率や時価総額でさらに絞り込むことにより、財務リスクや上場廃止リスクを抑えることが出来ます。

※イケイケドンドンな企業というのは、一度躓くとはしごを外されて、最悪な場合上場廃止や倒産に追い込まれる場合もあったりします。

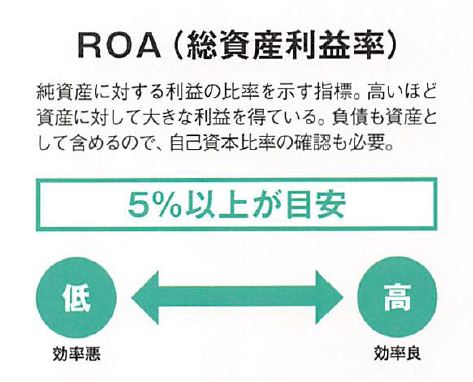

ROA(総資産利益率)

ROEを解説してので、似たようなアルファベットな指標である『ROA』に関してもサクッと解説しておきます。

ROAとは日本語で『総資産利益率』とも呼ばれ、以下を指します。

・数値が高いほど、効率的に経営されていると判断できる

・一般的に5%以上だと優良企業だとされている

※計算式は割愛します。

※ただ、ネット上の銘柄情報(例えばヤフーファイナンス)を検索すると、株価と一緒に表示されているので、実際にわざわざ計算する機会は無いと思います。

その他で知っておいたほうが良い指標

四季報などを読むうえで知っておいた良い指標として以下の2つを補足説明して終わりにします。

- 売上高純利益率

- 純利益

売上高純利益率と純利益

『売上高純利益』は、当期純利益を売上高で割ったものを指します。

また、『純利益』とは以下を指します。

投資家へのリターンは全てこの最終的な利益である純利益が原資になる。

例えば「物を10000円で売って1000円以上儲からない商売はやりたくない」という表現は以下のように言い換えることが出来ます。

「売上高純利益率10%を下回るような商売はしたくない」

でもって「純利益の絶対額(上記の例でいうところの10000円)」ではなく、「売上高に対する比率(上記の例でいうところの1000円」を意識することの理由は以下の点からです。

「薄利多売になりがちだから」

「とにかく売上高やシェアを伸ばせばそのうち利益がついてくる」という考えで純利益を低くしてしまうと、売上高の落ち込みで容易に赤字に転落することもあり得ます。

「純利益が増え続ている=永久保有銘柄に値する」と考えても良いのでは

配当や会社価値の向上を永遠に続けれるためには、儲けも永遠に増え続ける必要があります。

でもって、前述したように「儲け=純利益」なので、過去10年間に連続して純利益が増えていれば「永久保有銘柄」になり得る可能性があります。

※特別損益で大きくブレた時には、ある程度それを差し引いて考えてもOK。

また、「純利益の増加ペースよりも売上高の増加ペースの方が遅い時には良い兆候と考えて良い」と言ってる人もいます。

これは、規模の拡大が有利に働き、仕入れや業務効率の改善のおかげで売り上げに対するコストが低下し、利益率(利益÷売上高)が上昇していることを意味するからです。

上記の逆で、売上高の伸びよりも純利益の伸びが遅いときには「純利益率が低下している」ということを意味するので注意が必要です。

関連記事

以下の記事では、株式投資で参考になる様々な指標をまとめているので、こちらも合わせて参考してみてください。