この記事では『チャートの基本』と題して、「ローソク足」が複数ならんで形成されたチャートの読み方を解説しています。

もう少し長期的な視点におけるチャート分析に関しては『色々なテクニカル分析を紹介するよ』も合わせて観覧してみて下さい。

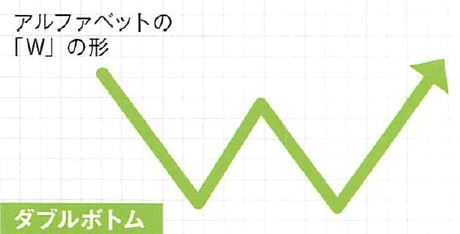

ダブルボトム

ダブルボトムとは、アルファベットの「W」の形にローソク足が並んでいる状態を指します。

この形が出現すると、株価が上昇するサインとなります。

ブルボトムとは、上図のようにローソク足がふたつの谷を形成し、「W」のような形に並んだ状態のことを指します。

ダブルボトムが発生した場合は、そこから株価が大きく上昇するといわれています。

特に底値圏で出現した場合は、そこから上昇トレンドに変化する可能性が高いため、買いを狙っていくチャンスと考える要素の一つになり得ます。

株価が変動するかどうかの見極めポイントとしては、Wを形成しでいる中央の山の部分の高値を超えたらそこから上昇トレンドに切り替わったと(一般的には)判断されます。

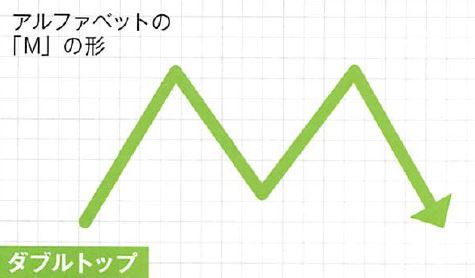

ダブルトップ

ダブルトップは、アルファベットの「M」のような形にローソク足が並んでいる状態を指します。

前述したダブルボトムとは上下が逆になっているこの形が出現すると、株価が下降するサインとなります。

「ダブルトップ」が発生した場合は、相場が下落するサインとなります。

とくに高値圏で発生した場合は、大きく下落する可能性があり、危険なサインです。

こちらは、ふたつの高値(山)を作りそこから下落した場合にこの形になります。

特徴として、中央の谷部分の安値を超えるとそこから下落が加速し向があります。

ダブルボトムと同様に、山の高値と谷の安値までの価格と同じ価格だけ下落していきます。

保有している銘柄にこの形が出現した場合は、株を売ることを考える一つの要素になり得ます。

ちなみに(ダブルボトムにもいえることですが)、注意しておきたいポイントとして、綺麗な形になっている必要はありません。

たとえば、歪な形になっている場合でもチャートパターンとして成立しており、大きな値動きが発生するサインとなります。

狙っている銘柄でダブルトップが発生した場合は、しばらく買いで入れるタイミングではないといえます。

※「様子見をしたほうが無難」という解釈になります。

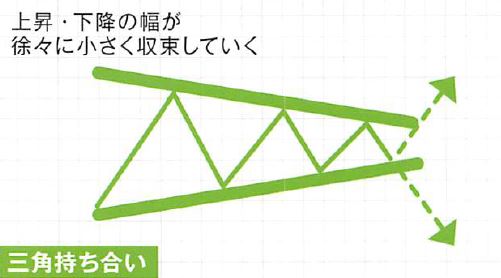

三角持ちあい

三角持ち合いが発生すると、三角形の頂点付近で上昇か下降のどちらかに大きく動きやすいと言われています。

ただし、下落・上昇のどちらに振れるのかは不透明なため、このチャートだけを見て手を出すことは出来ません。

他の材料も合わせて「このまま三角保ちあいをした後には、上昇しそうだな」などと判断して買うことはあったりします。

もちろん、そういう他材料が無い(あるいは混世が弱い)場合は、(予測することは難しいので)収束後にどちらかへ振れるまで待つことも大切です。

三角持合い3パターン

三角持ち合いの形には以下の3パターンがあります。

- 安値が変わらず、高値が切り下がるパターン

この場合は、高確率で頂点付近で大きく下降します。

- 安値が切りあがり、高値が変わらないパターン

この場合は、頂点付近で大きく上昇する可能性が高い。

- 高値が切り下がり、安値が切り上がっていくパターン

この場合は、上昇と下降が均衡しているため、頂点付近で動き出すまで上下どちらに動くか判断しにくい状況といえます。ただし、大きく動く可能性が高いという意味では、チェックしておきたいパターンです。

三角持ち合いはローソク足の動きが特徴的で、見た目でわかりやすいチャートパターンです。

相場の動きをチエックするために見逃さないようにしましょう。

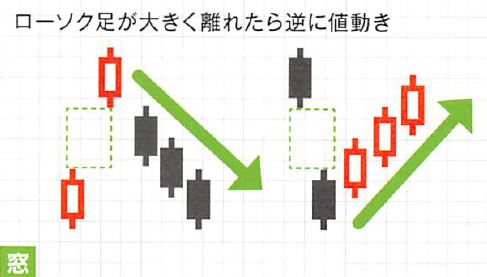

窓

隣り合うローソク足が大きく離れた状態のことを窓と呼びまる。

窓が出現した場合は、そのギャップを埋めるように株価が動くと言われています。

ローソク足が離れるほど株価が上がった場合は、大きく下がる可能性があるので警戒する必要があります。

ローソク足は前後のローソク足の一部分が重なりながら推移することがほとんどです。

ですが、急激な値動きが発生した場合は前後のローソク足の間に空間ができることがあります。

この空間ができることを「窓が開く」と呼びます。

窓が開いた場合は、その方向への勢いが強い状態と判断します。

また、その後しばらくすると窓を閉めるように株価が反対に動くという特徴があります。

つまり、窓が上に開いた場合は強い上昇後に下落、窓が下に開いた場合は強い下落後に上昇するということになります。

さらに、窓が閉まったあとは、再び窓が開いた方向に動く傾向もあります。

また、底値圏において、連続で窓が下に開いたり、大きく下に窓が開いた場合は底のサインになり、トレンド自体が上昇に変化する場合もあります。

逆に高値圏で連続または大きく上に窓が開いた場合も同様に天井のサインとなり、下降トレンドに変化する可能性が高くなります。

どちらにしてもその後の株価の動き方がわかりやすいので、売買の判断に使うことが可能です。

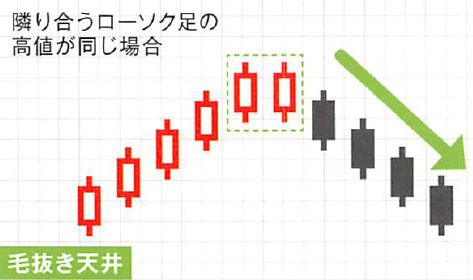

毛抜き天井

「毛抜き天井」とは、隣り合う2本のローソク足の高値が同じ値段になっている状態を指します。

この状態になると、高値部分が天井だと判断され下降に転換しやすいという特徴があります。

上昇トレンドであっても株価はいつまでも際限なく上昇するわけではありません。

上昇した株価もいつか限界になり下降トレンドに転換しますもその目安となるのが「毛抜き天井」です。

毛抜き天井とは高値圏において隣り合う2本のローソク足の高値が同値になっているパターンのことを指します。

ここでは陽線と陰線の違いは問わないことがポイントです。

また、ローソク足の上ヒゲが長いほどダマシが少ないと考えられます。毛抜き天井が出現した場合は、その高値が天井だと判断します。

つまり、上昇トレンドが終わり、そこから下降トレンドに転換する可能性が高いと判断できるわけです。

この様な解釈には以下の様な理屈が市場に働くためと言われています。

強力な上昇トレンドが発生する時は、調整としての下落の直前に毛抜き天井が発生する場合もありますが、いずれにしろ毛抜き天井が出現した直後は下落しやすいことを覚えておくと良いと思います。

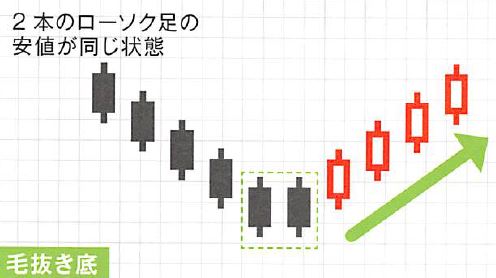

毛抜き底

毛抜き天井とは逆に、隣り合う2本のローソク足の安値が同じ値段になっている状態を「毛抜き底」と呼びます。

このパターンは安値圏で出現した場合に、下落を続けていたパワーが落ち、上昇への推進力が強くなってきたと考えることができます。

つまり、現在は株価が「底」であるというサインになります。

毛抜き底が出現すると、上昇に転じる可能性が高いと判断ができるわけです。

毛抜き底は株価が上昇に転換する典型的なサインなので、買いを狙っていくチャンスにもなります。

毛抜き底の場合も毛抜き天井と同様に、ローソク足が陰線か陽線かの違いは問いません。

また、長い下ヒゲが出ていれば全く同値である必要はなく多少のずれが発生していても毛抜き底だと判断できます。

ちなみに毛抜き底は、ローソク足の下ヒゲ部分が長いほどダマシの可能性が低くなると言われています。

また、強力な下降トレンドの場合は、調整としての上昇の前に出現することもあります。

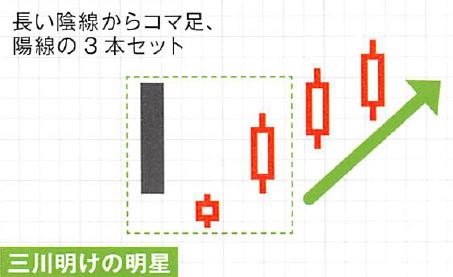

三川明けの明星

長い陰線が出現後、窓を開けてコマ足が出現し、続いて陽線が出現したチャートパターンを『三川明けの明星』と呼びます。

安値圏で出現した場合は、上昇への転換サインとなります。

「三川明けの明星」とは、江戸時代の相場師・本間宗久によって考案された「酒田五法」と呼ばれるテクニカル分析の一種です。

江戸時代から現在まで使われてきただけあって実例も十分、古い理論だからといって侮れません。

三川明けの明星は3つのローソク足の形によって判断するチャートパターンで、イラストのように大きな陰線が出現した後に、窓を開けて上下にヒゲを付けたコマ足(実体が短いローソク足)が出現し、さらに窓を開けて陽線が出現した形になります。

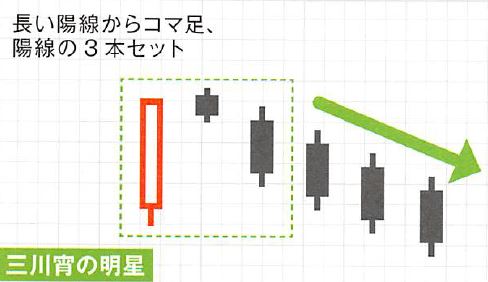

川三宵の明星

長い陽線が出現後、窓を開けてコマ足が出現、さらに長い陰線が出現したチャートパターンを『三川宵の明星』と呼びます。

高値圏で出現したときに、ゆるやかな下降への転換サインとなります。

「三川宵の明星」は、三川明けの明星と同様、酒田五選の一種です。

こちらは逆に、株価下降のサイとなるチャートパターンです。

上昇局面において、イラストのように、長い陽線が出たあと、窓を開けたものの上昇の勢いがないコマ足が出現し、長い陰線が出現し、1本目の陽線の真中よりも下が終値となった場合に成立します。

こちらも3本のローソク足を1セットとして考えます。

株価の動きを見ると急上昇したものの、勢いが落ち、下降の力が強くなっている状態になります。

このチャートパターンが出発した後は、下降の動きになり易いので様子を見ることで売りのタイミングとなります。

※ちなみに、三川明けの明星にもいえることですが、このサインによって発生する上昇や下降は一時的になるものになる可能性もあります。

※調整としての上昇や下降の後に再び株価の動きが戻ることもあるので、これらのサインが出たからといて、大きな上昇や下降が発生するとは思わず、株価の動向には十分な注意する必要があります。

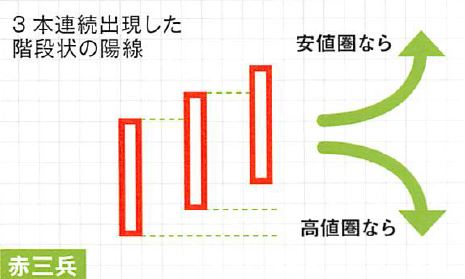

赤三兵

3本連続で陽線が出現した場合は、株価が大きく変動する可能性大。

安値圏で出現すれば上昇への転換、高値圏で出現すれば上昇への転換、高値圏で出現したら下降への転換が予測できるます。

※個人的には、赤三兵(あるいは赤四兵)を売買のタイミングとして採用することが多いです。

「赤三兵」とは、酒田五法の一種で、陽線が階段状に3本連続で出現したチャートパターンです。

イラストのように始値、終値の両方が切り上がりながら推移している状態になります。

この3本の陽線は上ヒゲが短いほど、強いサインと判断できます。

このサインは出現した状況や形によって見方が変わります。

まず、安値圏で出現した場合は、大きな上昇の初期の段階だと判断できるので買い時になります。

高値圏で出現した場合は「赤三兵詰まり」と呼ばれ、株価が上がりすぎており、天井が近いと判断され、下降する可能性も高いと考えられます。

いったん様子見にしたほうがよいでしょう。

また、3本目の陽線の形も重要です。

ヒゲがない状態なら強いサインとなりますが、上ひげが長い場合は、天井が近いことを示すため、下降する可能性もあります。

実体が短いコマ足の場合も同様に、買いの勢いが衰えているため、下降へと変わる可能性があります。

この場合は気をつける必要があります。

出現したときの状況や3本目の陽線の形をよく見て売買に役立てましょう。

黒三平

3本連続で陰線が出現した場合は、相場転換を疑います。

安値圏出現すれば下降への転換、高値圏で出現したら下降への転換を示唆します。

赤三兵とは逆に、陰線が3本連続で出現した場合を「黒三兵」と呼びます。

上昇トレンド中や高値圏、下降トレンド中の戻りの局面で出現した場合、そこから大きな下降に転換する可能性が高いといわれています。

ただし、最初の陰線が下に窓を開けだ状態で出現した場合は、上昇の可能性もあります。

赤三兵と同様に黒三兵も出現したときの形や状況に応じてサイズの見方が変わります。

高値圏や上昇と連中に出現した場合は、下降のサインとなりますが、安値圏で出現した場合は、株価が下りきった状態を示し、底を示唆するサインとなる場合もあり、上昇の前触れになります。

また、3本目の陰線に長い下ヒゲが出ていたり、実体が短いコマ足になっている場合は、下降の力と上昇の力が拮抗しており、そのまま上昇へ転換する可能性もあります。

逆に長い陰線の場合は、強力な下降サインとなります。

基本的には、高値圏や上昇トレンド中に出現した場合のみ下降のサインと判断し、それ以外の場合はローソク足以外のテクニカル指標の動きを参考にしたほうが良いと思います。

関連記事

以下の記事では、ここで記載したテクニカル分析も含めた様々な指標をまとめているので、こちらも合わせて参考してみてください。