皆さんは、株式投資した事ありますか?

もし株式投資をしたことがある人なら「株式投資をしていて、どういう時に利益が出るか」はご存じのはず。

一方であなたが、もし「興味があるけどしたことない。詳しく知りたい」って人なら、「どんな特に利益が出るのか」を知るのが第一歩だと思います。

そんな疑問を持っている人には参考になると思います。

株式投資で得られる3つの利益

株式投資で得られる利益には、以下の3つのパターンです。

- 配当

- 売却益

- 株主優待

たった3パターンで、どれもシンプルなので是非覚えておきましょう。

配当による利益

私たちが投資した見返りとして、通常は年に1~2回、株式会社のあげた利益のなかから配当金を受け取ることができます。

※配当金のことをインカムケインとも呼びます。

でもって、そんな「配当」には以下の二種類があります。

- 毎期(1年ごと)あるいは毎上半期・下半期(6カ月ごと)や毎四半期(3カ月ごと)に支払われる「普通配当」

- 特別に利益が出たときに支払われる特別配当、創立記念などの「記念配当」

まぁ、「記念配当」なので、「普通配当」だけ覚えておけば良いかも。

ちなみに記念配当が出るって情報が出た際は、ポジティブ材料として株が爆上げすることがありますね。

ただ、それにつられて購入すると、高くなり過ぎた株が本来の株価に戻ってしまい高値掴みになることがるので注意しましょう。

配当利回りについて:

「配当の額」は会社によりさまざまです。

でもって、「1株当たりの配当を株価で割った値」を配当利回りって言います。

例えば「配当利回り1%」の株を10万円で購入したら、配当として年に1000円がもらえます(厳密には税金が20%かかるので800円)。

これは、銀行の金利が0.01%とかって考えると、メチャメチャ美味しい利回りって事が分かると思います。

そんな配当利回りなんですが、会社によって本当にピンきりなんですよね。。

よく書籍で「高配当利回りランキング」なんてのが発表されていたりするので、興味があれば見てみて下さい。

誰もが知る「高配当利回り銘柄」は三井物産・NTTドコモ・JT・東京エレクトロン・武田製薬なんかですね。

無配や減配のリスクに注意:

すべての会社が配当を支払っているわけではありません。

業績が赤字続きの会社や設立してまもない会社の場合、配当が1円も出ない(無配)こともあります。

また、業績が好調ならば一般的に配当は増えます(増配)が、不振で利益が減れば配当も減ってしまう(減配)ことも。

新興株にもかかわらず高配当で注目を集めて、業績が傾いたので「やっぱ無配にします」ってのはよく在ります。

こんな情報は「無配になる」っていう事以上に、「配当目的で保有していた人が売りたたく」ってことで株価がメチャクチャ下がることがあるので、そのリスクの方が怖かったりします。

最後に、3つの銘柄を例に配当利回りを見てみます(画像引用:ヤフーファイナンス)

①カルビー

以下は、ポテトチップスで有名なカルビーの配当利回りです。

1.56%ですね。

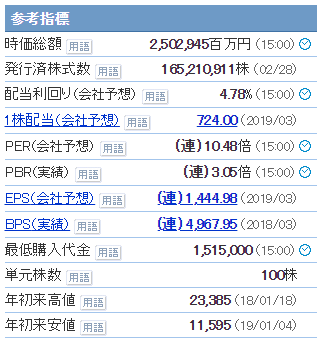

②東京エレクトロン

以下は、東京エレクトロンの配当利回りです。

4.78%とメチャクチャ高配当です。

ただ、外需株(外国との取引も多い株)なので、為替リスク(円高で利益↓)や、チャイナリスク(中国との取引多いんですよね)などなど、国外の要因にも左右される可能性があるので、配当だけで飛びついてしまわないよう注意が必要。

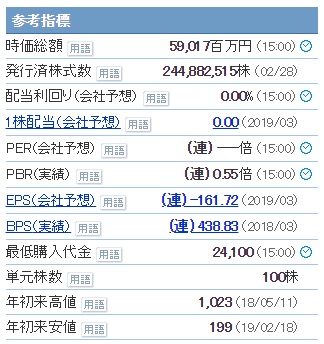

③レオパレス

レオパレスの配当利回りはゼロですね。

以前はある程度配当出してたんですが、数ある不祥事で配当無くなっちゃいましたね。

ちなみに、株主優待は「レオパレス・リゾートホテル 無料宿泊券」なので、海外旅行行きたい人にはオススメかも??(笑)

実は私も(株主優待ではないですが)グアムのレオパレスリゾートホテル泊まったことあります。

予想外にリッチなホテルで敷地内にプールもあるし、食事も美味しかったですよ。

上記の指標にも記載されてある「PER」や「PBR」とかの指標の意味も知りたい方は、以下の記事も参考にしてみて下さい。

仮想通貨買うくらいなら株買ったほうが良いよ:

一時期流行った仮想通貨って、1ミリも配当が出ないんですよね。

儲けるとしたら売却益だけ。

一方で株式投資は、下落して塩漬け状態になっても、コツコツと毎年配当が出るから、それだけで救われる。

一方で仮想通貨は、塩漬け状態になったら何も生み出さない。

仮想通貨やるくらいなら株式投資を勧めます(あくまで「仮想通貨やるくらいなら」って話ね)。

売却による利益

よく株式投資による利益の上げ方について、以下の様に言われることがあります。

株が低迷している時に買って、値上がりした時に売るってことです。

例えば、10万円で購入した株が、13万円に値上がりした時点で売却したら、3万円が売却益って事になります。

売却益は譲渡益やキャピタルゲインとも呼ばれます。

厳密には、税金20%を引いた額が「売却益」です。

あと、若干の手数料が「買うとき・売るとき」に必要です。

この手数料って、ネット証券が生まれる前はボッタクリって思うほど必要だったんですが、最近は手数料を気にしなくて良いくらいメチャメチャ下がってます。

だから、株式投資するなら絶対ネット証券!

じゃないと手数料分不利な状態から投資をスタートすることになっちゃいます。

なんで、余計な計算が少なくてシンプルで良いんですよね。

外貨投資とか(悪徳な)投資信託とかって、手数料とか抜かれる金額が複雑で把握しにくいケースがあります。

だけど株式投資はメチャメチャシンプル。

まぁ、買ったときと売ったときしか実入りが無いので、店舗のある証券会社とかだと株式投資より投資信託勧められますけどね。

※彼らは投資信託手数料で利益を得る、あるいは商品を切り替えるときの手数料で利益を得ることに旨味を感じています。

※なので、株式投資とか国債とかを勧められることは少ないです。

※ネット証券では、電話かかってくることほとんどないのもメリットです。煩わしいので。

関連記事⇒『ネット証券のメリットは?株式投資で副業ってどうなの?ポートフォリオ(運用状況)も公開』

売買するタイミングって難しいよ:

「安く買って高く売る」って言葉にすれば簡単ですが、実際に取引すると難しい。

だって、上昇するチャンスがあるのと同じくらい、下落の恐れもあるんですからね。

それを怖がっていたら、いつまで経っても買うことが出来ない。

売るときも感情に左右されて、(もっと運用益が出せていたにもかかわらず)早めに売却してしまったり。

どんなに値上がりしても、そのまま持っているだけでは利益は手に入りません。

売却して初めて利益が確定するのです(前述した配当金はもらえますが)。

よく、売却していない状態のポートフォリオの運用益だけ見せて「これだけ儲かっている」って自慢する人がいますが、これって勘違い。

利益確定して初めて「儲かった」って言うんですよね。

でもって、現在の運用益がこのまま持っていればもっと値上がりするのではないかと期待しているうちに、値下がりしてしまうこともあり、短期間に売却益を得るタイミングはかなり難しいといえます。

株主優待による利益

株式投資の大きな楽しみは配当金と売却益ですが、もう1つ、ちょっとしたお楽しみがありま、それが株主優待です。

多くの会社で、株主に自社の製品やサービスを無料や割引でプレゼントしているのです。

たとえば食品や日用品、地方の名産品、ビール券、プロ野球観戦券、映画鑑賞券など。

株主優待銘柄を山ほど保有している人では、桐谷広人さんが有名です。

特に食事券や乗車券など、消費者が日常生活のなかで利用しやすい商品を扱っている会社の優待は人気があります。

実はこの「株主優待制度」って外国人には評判が悪いらしい。

「なんで株主優待に費やすお金があるなら配当に回さないの?」って感じで。

だから配当より株主優待に力を入れている銘柄の中には、「日本人には超人気なのに、外国人投資家からは見向きもされていない株」もチラホラあります。

こういう株は外国人によって株価を操作されにくいですし、日本人も「株にし優待銘柄目的」に長期保有している人が多いので、大きく売られにくいのが特徴です。

株主優待券の中には「自分は使わないけど、ヤフオクとかで高額売買かのうなもの」も多いので、転売目的に保有するっていう人もいま

す(まぁ、私のことですが)。

クオカードなどの金券系は大人気だけど、簡単に廃止される可能性あり:

株主優待としてクオカードはメチャクチャ人気です。

色んな所で使えますしね。

まぁ個人的には、ついつい使うチャンスを逃しちゃって溜まってきてますが。

※稀に思い立ったように、昼休憩に病院抜け出して、セブンイレブンに蒙古タンメン食べに行くくらいです。

一方で、何でクオカードを株主優待にするかというと、自身のプライベートブランドが無いからなんですよね。マクドナルドや吉野家みたいに。

例えば興銀リースとかなんて、リースの強みを生かした配当何て出せないですから。なのでクオカード。

そんなクオカードは、人気がある一方で、実質配当金と変わらないので、不景気になったら簡単に廃止される傾向にあります(自社製品を優待にしている会社は原価はたかが知れているので、多少不景気になっても配当は維持する傾向に。この安定感が、人気の秘訣なんでしょうね)。

なので「クオカードの旨味に飛びついて、不景気で手のひらを返される可能性」は覚えておいたほうが良いかもしれません。

割当基準日の確認を:

株主優待を受けるには、割当基準日に株主名簿に登録されている必要があります。

配当金の権利確定日と意味合いは同じですが、優待の割当基準日を決算日とは別の日にしている会社もあるので確認が必要です。

また、優待を受けるには一定以上の株数を持っていなければならない会社がほとんどです。

最低投資単位とは異なる場合があるので、注意してください。

保有株数の多さや保有期間の長さによって優待の内容が変わる会社もあります。

利益に税金がかからない:

当然ですが、株主優待は「お金」じゃないので税金がかかりません。

なので1000円の配当金には20%の税金がかかって800円しかもらいませんが、1000円のクオカードなら税金はかからない。

だったら株主優待券でもらったほうが嬉しいって人も多いはず。

こんな感じで「税金がかからない」っていうのは配当益・売却益には無い特徴と言えそうです。

どれを主軸で利益をえるかは、その人次第

いかがだったでしょうか?

今回は、株式投資で利益を得る方法として以下の3つを紹介してきました。

- 配当

- 売却益

- 株主優待

上記を駆使して利益を得るわけですが、どれを主軸に置くかは人によって異なります。

いわゆる「デイトレーダー」ってのは、短期間に売買を繰り返すので「売却による利益」を主軸に置いた投資方法です。

一方で、膨大な株主優待銘柄を保有していることで有名な桐谷広人さんは、長期保有しているので「優待益」と「配当益」を主軸にしたスタンスですね。

皆それぞれに合った投資スタイルを確立してて、私も自身の投資スタイルを持っています。

それは以下の通り。

もちろん、自分の手法の欠点も把握してることは大切です。

私の投資手法であれば、以下が欠点かなと。

NISA・iDecoのススメ

この記事では、売却益(インカムゲイン)・配当益(キャピタルゲイン)ともに20%の税金がかかると記載しました。

一方で、売却益・配当益を税金がかからない状態でゲットする方法もあるんです。

それが以下の2つ。

- NISA口座での運用

- iDec(確定拠出年金)として運用

この2つに関しては以下の記事で解説しているので、合わせて観覧すると理解が深まると思います。